結局NISAは始めた方がいい?NISAは2024年に向けてどう変わる?

更新日:2023.06.16

情報は変更になる場合があります。最新情報は各公式ホームページをご確認ください。

NISA口座を利用すれば、投資で得た利益や配当に税金がかからず、お得に取引することができます。このページでは、NISAの特徴やメリット、2024年以降の新しいNISAについてご紹介します。

NISAとは?

NISAは、国の税制優遇制度で、株式や投資信託などへの投資を通じて資産形成を後押しする制度です。

NISAのメリット

売買益が非課税

NISA口座内での売買で得た利益は、税金がかかりません。

配当金・分配金が非課税

投資先から得られる配当金や分配金も、非課税です。

通常は

税金20.315%

NISAでは

税金0%

一般の株の投資の利益には20%の税金がかかるところ、NISAでは一定額まで非課税になります!

NISAの種類

現行のNISAには二つの種類があります。一つはNISA(一般NISA)、もう一つが積立NISAです。

現行NISA(2023年まで)

NISA(一般NISA)

- 非課税対象:上場株式、投資信託、ETF、ETN、REITなど

- 非課税投資枠:新規投資額で毎年120万円が上限(非課税投資枠は最大600万円)

- 非課税期間:最長5年間

上場株式、投資信託、ETF、ETN、REITなど、様々な金融商品に投資できるのでが幅広く投資したい方におすすめ!

積立NISA

- 非課税対象:国が定めた厳しい条件をクリアした投資信託

- 非課税投資枠:新規投資額で毎年40万円が上限(非課税投資枠は20年間で最大800万円)

- 非課税期間:最長20年間

少額から毎月コツコツ、長期での資産形成を目指す方におすすめ!

ポイント

- 取引できるNISA口座は1人1口座

- 「NISA」と「積立NISA」は選択制(両方選択することはできません)

- 現行NISAは2023年までしか活用できない

2024年からNISAは変わる

2024年からNISAの制度が大きく変わります。主な変更点は以下になります。

変更ポイント

年間非課税投資枠が拡大

つみたてNISAが40万円、一般NISAが120万円だったのが、新NISAでは「つみたて投資枠」120万円、「成長投資枠」240万円に増額

「つみたて投資枠」「成長投資枠」同時併用可

さらに新NISAは「つみたて投資枠」「成長投資枠」を同時併用可能になり年間360万円まで非課税になります。

非課税保有期間が無期限に

つみたてNISAが20年、一般NISAが5年だったのが、新NISAでは無期限

2023年までのNISAは2024年以降どうなる

既に現行のNISA制度(一般・つみたて)で保有している商品を売却する必要はありません。

購入時から一般NISAは5年間、つみたてNISAは20年間、そのまま非課税で保有可能で、売却も自由。

ポイント

2024年から始まる新NISAとは別枠

2023年までの制度でNISAを始めれば、2024年とは別枠として扱えるため、将来の資産形成の非課税枠の幅を広げることができます。

もしNISAに興味があって、始めていない方は2023年の内に始めることをおすすめします!

ここまでのこと「なんとなく理解している」、「なんとく始めた方がいいんだろうな」と思っている方は多いかと思います。

しかしNISAを始めている人はそこまで増えていません。

NISAを始めない理由は?

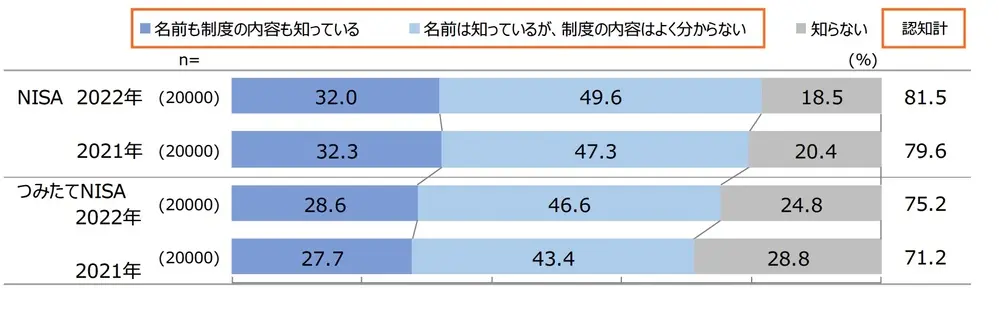

実際2022年の「投資信託協会」のアンケート調査ではおよそ7〜8割の人がNISAを知っているという結果で出ています。

NISA・つみたてNISAの認知率

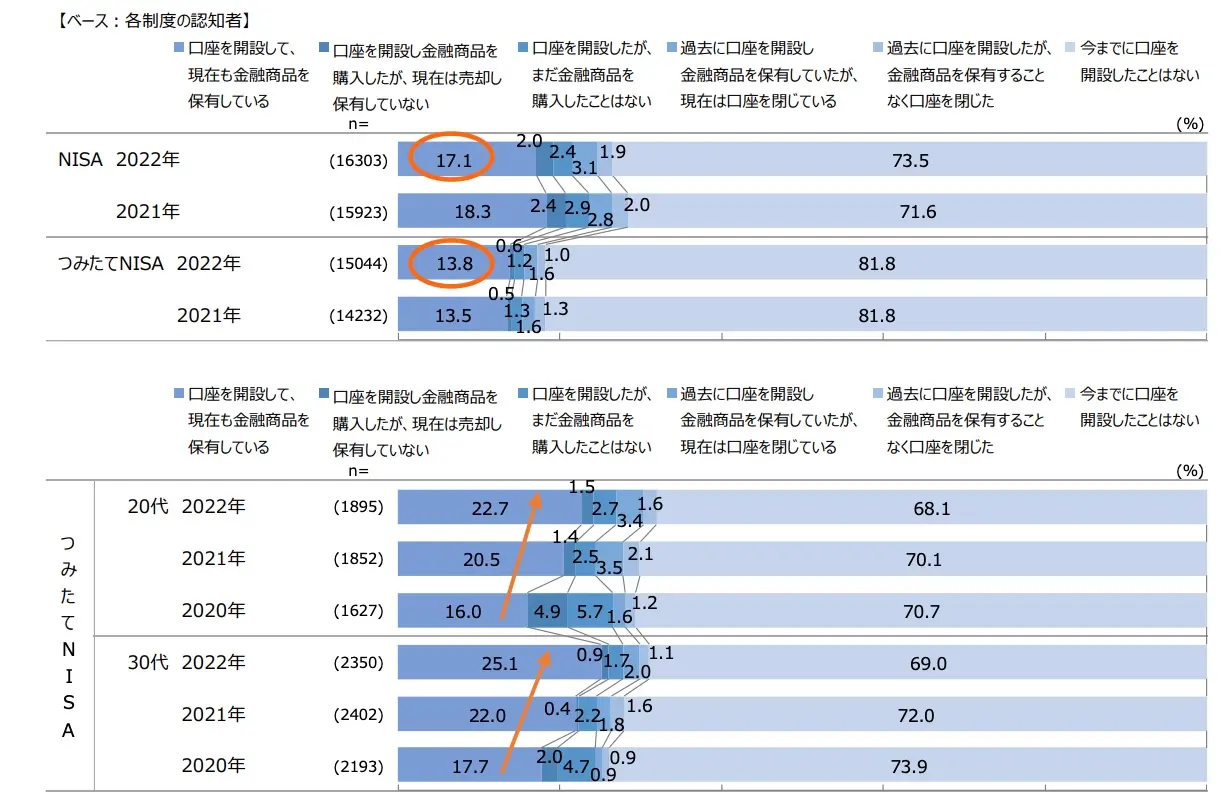

しかし、その中で実際に口座を開設して、金融商品を保有している(保有していた)人は3割ほどしかいません。

NISA・つみたてNISA の現在の金融商品保有率

残りの7割の人はNISAを知っているけど実際には活用していません。「始めてみたいけど」、「興味はあるけど」と思っていても、多くの人がNISAを始めていません。

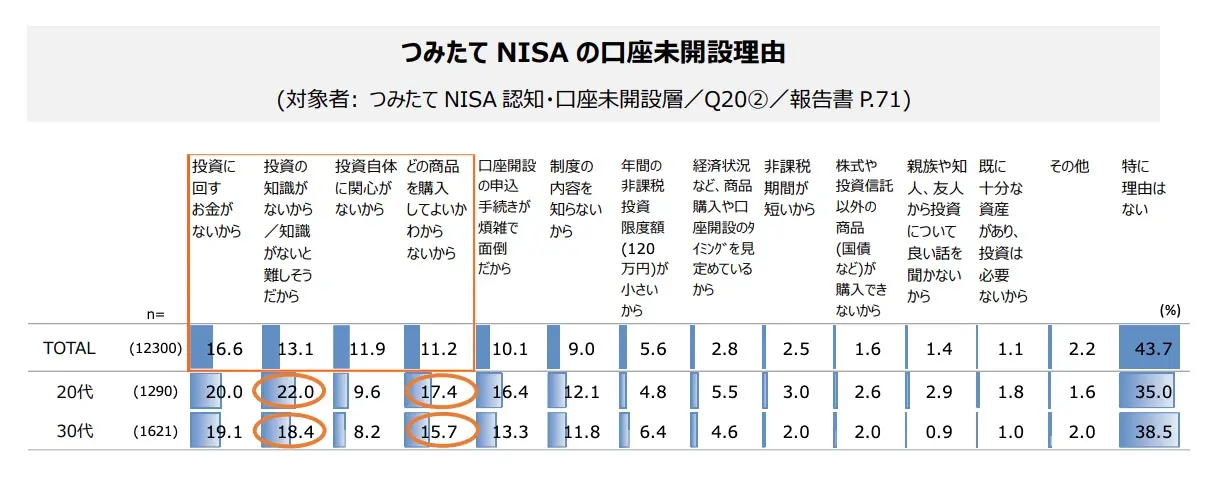

主な理由は?

- 投資に回すお金がないから

- 投資の知識がないから/知識がないと難しそうだから

- 投資自体に関心がないから

- どの商品を購入してよいかわからないから

- 口座開設の申込手続きが煩雑で面倒だから

- 制度の内容を知らないから

1の「投資に回すお金がないから」を除くと上位の理由は面倒臭さからくるモノです。

知識がない・難しそう、関心がない、制度の内容を知らない

→学ぶのが面倒臭い

どの商品を購入してよいかわからない

→選ぶのが面倒臭い

口座開設が煩雑

→始めるまでが面倒臭い

結局多くの人はどれか一つでも面倒臭いことがあると、結局何もやらないまま時が過ぎて行きます。

資産運用のシミュレーション

では実際に資産を運用するとどうなるのか?

金融庁のホームページでシミュレーションできます。

年間60万円(毎月5万円×12ヶ月)を(年率)3%で10年間積み立てていくと10年後には積立金額600万円でおよそ98.7万円の運用益が出る計算になります。

これはあくまでシミュレーションなので、実際には毎年順調に上がり続けることは基本的にはありません。

短期的なスパンでは、世界経済の影響や大きな天災などによって経済状況は大きく変化するので、元本を割る可能性もあります。

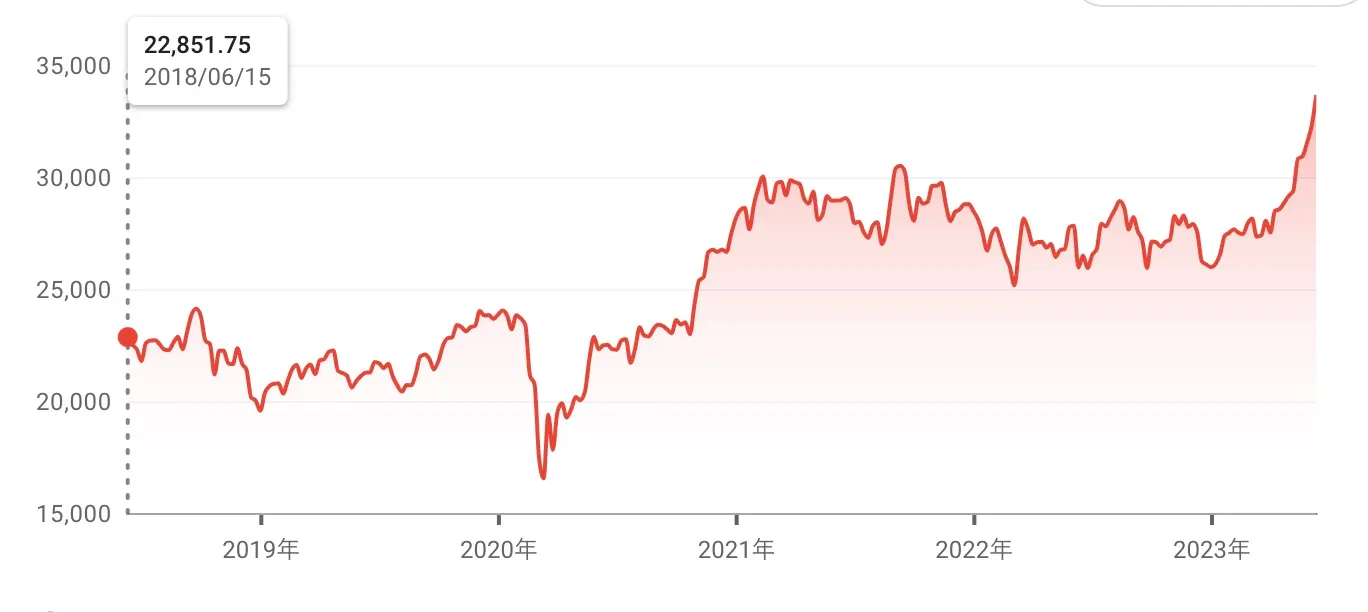

以下の二つの図は過去5年間の日経平均とアメリカダウ平均です。

日経平均 2018~2023(6月時点)

アメリカ ダウ平均 2018~2023(6月時点)

2020年コロナで一気に落ち込んでいるのがわかります。

このように一時的に大きく株価が下落する時は数年に一度、数十年に一度、予測できないどこかのタイミングでやってきます。それを予知することはできません。

しかし、長いトレンドで見ると上昇傾向にあります。 以下の二つの図は過去30年間の日経平均と過去50年間のアメリカダウ平均です。

日経平均 1991年から2023年(6月時点)

アメリカ ダウ平均 1983年から2023年(6月時点)

日本はバブル崩壊後ずっと経済成長できていなかったので、30年間ずっと停滞してましたが、2023年になりようやく1991年以来の高値に戻ってきました。

アメリカも上がり下がりはあるものの、基本的に長期トレンドは上がっているのが見て取れます。 投資に絶対はないので、100%資産が増えるとは言えません。

ゼロリスクを望む人や短期的な上がり下がりに一喜一憂する人には投資はあまりお勧めできません。

しかし将来を見据えてじっくりとお金を増やしたい方は今のうちから、なるべく早いタイミングで始めることをお勧めします。

インフレが続くとお金の価値が下がる

シミュレーションで600万円の積み立てのグラフを例に取り上げましたが、現状貯蓄で600万円を貯めてもそれは600万円以上にはなりません。

もちろん金融機関の金利が上がれば、普通の貯蓄をしてても資産は上がります。

ですが、預金金利が上がるようになるには日本が経済成長する局面(好景気)まで待たなければいけません。

インフレが進行中

さらにそんな経済状況の中、日本でも少しずつインフレが進んでいます。

将来的にインフレでモノの値段が高くなると、 将来の貯蓄の600万円は現在の600万円の価値より低くなります。

例えば10年間、2%の物価上昇(インフレ)でモノの値段が上がり続けると…

600万円×1.0210

(インフレ率2%の10乗)

仮に600万円で買えていた車は10年後には約730万円になります。

つまりインフレが続くと600万円で買えていた車は10年後600万円では買えなくなります。

これは極端な例ですが、バブル崩壊後30年以上続いた日本のデフレ時代は終わりに近づいています。

これからインフレの時代が続く可能性は高く、全ての資産を貯蓄に回すと将来的には損になるかもしれません。

それは投資に失敗して今持っている資産を減らしているのと、さほど変わりません。

動いて損をする

→投資で資産を減らす

動かないで損をする

→10年後の資産が実質目減りする

どちらも資産が減っているという意味では同じであることに多くの人は気付いてません。

興味があるなら始めてみる!

先述の通り、NISAは、株式や投資信託などへの投資を通じて国民の資産形成を後押しする国の税制優遇制度です。

投資なのでリスクは必ずあります。しかし将来的な資産を守ることを考えると活用した方が良い制度であることは間違いありません。

少しでも興味があるなら始めてみよう!

少しでも興味があれば、面倒くさがらずにNISAや投資のことをもっと調べてみましょう。

どの証券会社がいいのか?

おすすめをピックアップ!!

紹介した会社の他にも多くの金融機関でNISAを始めることができます。

自分自身でどんな金融機関でどのような商品が売られているのか、調べることをおすすめします。

それぞれの金融機関で取り扱っている商品・投資信託に違いがあるので、比較しながら、自分にあった商品を選ぶことが大切です。

NISA口座の金融機関は、1年に1回変更が可能なので、もしも取扱商品を増やしたくなったり、使い勝手に不満があれば変更することもできます。

ピンときた金融機関で気軽に始めて、合わなかったら変えるというスタンスでも全く問題ありません。

終わりに

2024年からNISAは大きく制度が変更になります。まだ多くの人は制度や仕組みを理解できていません。

しかし理解しないままでいると、率先して理解し、資産形成を地道に行っている人と大きな差が生まれてしまいます。誰も教えてはくれません。

まず自分自身で調べて、NISAの制度を理解することから始めてみましょう。

そして、もし興味があり、NISAを始めようと思った人は、少しでも税金が安くなる2023年のうちに始めることをおすすめします。